ریشه ناکامی دولت جهت مهار تورم در ۱۷ ماه اخیر نرخ بهره حقیقیای بود که نتوانست از وضعیت اضطراری خارج شود.

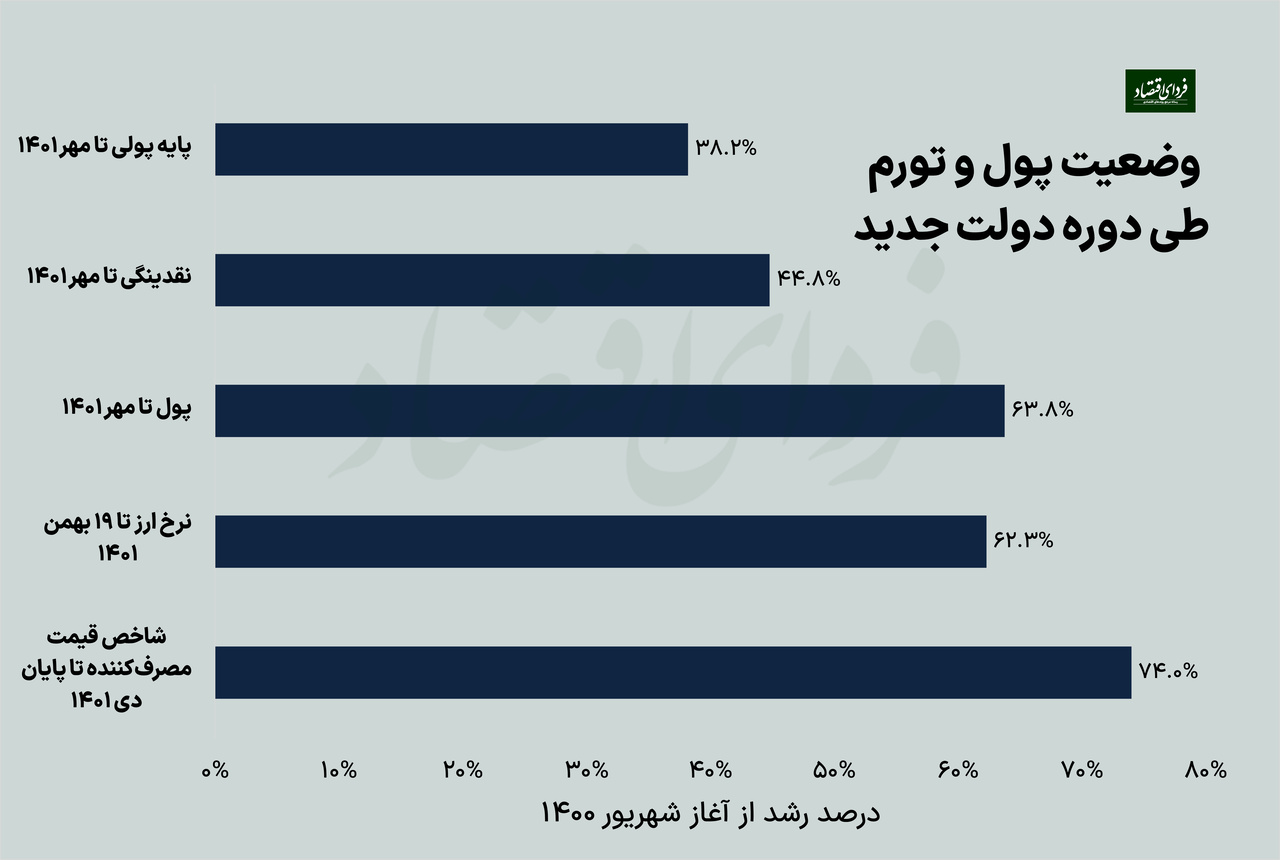

فردای اقتصاد: طی یک سال گذشته، علی رغم تلاش دولت برای مهار تورم، و شعارهای کاهش رشد چاپ پول و نقدینگی، نه تنها رشد این متغیرها کاهش نیافت، بلکه تورم حتی فراتر از آنها رشد کرد و از ابتدای مهر سال جاری، شوک چهارم ارزی طی یک دهه گذشته نیز به وقوع پیوست. در حال حاضر علاوه بر کسری بودجه که از ابتدای ۱۴۰۰ و در مجلس حاضر به معضلی بزرگ تبدیل شده، مشکلات ناترازی بانکها نیز به آن اضافه شده است که در ادامه موتوری پر قدرت برای رشد نقدینگی خواهد بود. این وضعیت در حالی رخ داده که وزیر اقتصاد پیش از این یک سال و نیم تنش تورمی، ادعا کرده بود که بدون هیچ تلاشی از جانب دولت، تورم کاهش خواهد یافت. اما سوال این است که چه عواملی مانع از کاهش تورم و رشد نقدینگی طی یک سال و نیم گذشته شد؟ چرا علی رغم تلاش و خواست دولت این مهم حاصل نشد، در حالی که دولتمردان و مردان بانک مرکزی ناباورانه این وضعیت غیرمنتظره را نظارهگر بودند و یک رئیس بانک مرکزی نیز در این میان به قربانی این وضعیت غیرمنتظره تبدیل شد.

پیش از ورود به بحث، لازم است که در ابتدا چارچوب تحلیلی برای ارزیابی اثر نقدینگی بر تورم ارائه شود، پس از آن با استفاده از همین چارچوب تحلیلی ارائه شده، مجموعه تحولات یک سال اخیر در این زمینه مورد بررسی قرار گیرد.

بخش اول: چارچوب تحلیلی

نقدینگی از چه اجزایی تشکیل شده و ویژگی هر کدام از آنها چیست؟

نقدینگی مجموع سپردههای مردم نزد بانکها به انضمام اسکناس و مسکوک است. سپردههای دیداری و اسکناس و مسکوک به این دلیل که به آنها نرخ سود تعلق نمیگیرد، پول خوانده میشود. پول نقدترین جزء نقدینگی است که در معاملات مورد استفاده قرار میگیرد. زمانی که تعداد معاملات در اقتصاد افزایش مییابد، همزمان مشاهده میشود که رشد این جزء نقدینگی شتاب میگیرد. بر این اساس، در زمان رونق اقتصاد و همچنین در زمان تورم و التهاب در داراییها که در هر دو مورد تقاضا در اقتصاد افزایش یافته و سطح معاملات بالا میرود، نرخ رشد پول بالا میرود. این بدان معناست که رشد پول انعکاسی از وضعیت اقتصاد و به ویژه وضعیت تورمی است، و عامل افزایش تورم نیست.

شبهپول جزء دوم نقدینگی است که عمدتا شامل سپردههای مدتدار است که بر خلاف پول، به آن سود تعلق میگیرد. شبهپول، به دلیل سودی که به مانده سپردهها تعلق میگیرد، در شرایط عادی دستکم به اندازه نرخ سود سپرده در اقتصاد افزایش میابد. هر چه نرخ سود سپرده بیشتر باشد، رشد شبهپول نیز افزایش مییابد و به عنوان بخش بزرگی از نقدینگی، نهایتا منجر به رشد بالاتر نقدینگی شود. شبه پول بزرگتر، که همان سپردههای در اختیار مردم است، و نقدینگیای است که توسط بانکها خلق میشود، قدرت خریدی ایجاد میکند، که منجر به افزایش تقاضای در اقتصاد میشود. از آنجا که عرضه کالا و حتی داراییها نمیتواند به اندازه شبهپول افزایش یابد، نهایتا این قدرت خرید و تقاضای بالاتر منجر به افزایش قیمتها و تورم میشود. بنابراین رشد شبهپول میتواند عامل تورم باشد، که این تورم ناشی از رشد شبه پول، بسته به شرایطی که در ادامه توضیح داده میشود، میتواند در کوتاهمدت، میانمدت یا بلندمدت محقق شود.

ترکیب نقدینگی معلول شرایط اقتصادی است نه علت آن

نقدینگی انبارهای از پول و شبهپول است، و در هر لحظه از زمان مقداری دارد که بخشی از آن، پول و بخش دیگر شبه پول است که میتوانند به یکدیگر تبدیل شوند. گاهی در صحبتهای سیاستگذاران یا حتی اقتصاددانان چنین تحلیلی شنیده میشود که تورم افزایش یافته، چون نسبت پول در نقدینگی افزایش یافته است. نکته این است که افزایش نسبت پول در نقدینگی و تورم هر دو معلول متغیر دیگر هستند.

ترکیب نقدینگی، مانند رشد پول منعکسکننده وضعیت اقتصاد است، بنابراین نه علت چیزی، بلکه معلول شرایط اقتصادی است. آنچه ترکیب نقدینگی را تعیین میکند، متغیری به نام نرخ بهره حقیقی است. نرخ بهره حقیقی یعنی نرخ سود اسمی (میانگین نرخی که افراد با سپردهگذاری بدست میآورند) منهای تورم انتظاری. برای مثال در سال ۱۳۹۵، وقتی نرخ سود سپرده ۲۲ درصد بود و مردم به دلیل روند کاهشی تورم، انتظار تورمی معادل ۱۰ درصد طی یک سال آینده داشتند، نرخ بهره حقیقی معادل ۱۲ درصد بود. یعنی مردم با سپردهگذاری در بانک معادل ۱۲ درصد قدرت خرید خود را افزایش میدادند و از اینرو سپردهگذاری در بانک سرمایهگذاری خوبی محسوب میشد. اما وقتی نرخ سود ۱۸ درصد و تورم انتظاری ۳۰ درصد باشد، یعنی نرخ بهره حقیقی معادل منفی ۱۲ درصد است. این بدان معناست که چنانچه مردم داراییهای خود را به صورت سپردهگذاری در بانک، سرمایهگذاری کنند، معادل ۱۲ درصد از قدرت خرید خود را طی یک سال از دست میدهند.

آنچه ترکیب اجزای نقدینگی را تعیین میکند نرخ بهره حقیقی است

مکانیزم اثرگذاری نرخ بهره حقیقی بر ترکیب نقدینگی روشن است؛ هر چه نرخ بهره حقیقی عدد مثبت بزرگتری باشد، نه تنها نقدینگی تازه تولید شده، به صورت شبه پول (سپرده مدت دار) در بانک باقی میماند، بلکه درصدی از پولی که در ترکیب فعلی نقدینگی وجود دارد نیز به شبهپول تبدیل میشود. چنانچه نرخ بهره حقیقی عدد منفی بزرگتری باشد، نه تنها نقدینگی تازه تولید شده به صورت پول تغییر شکل میدهد بلکه بخشی از شبه پولهای ایجاد شده در سالهای قبل نیز به پول اضافه میشود و در نتیجه رشد پول افزایش میابد.

در حالت اول یعنی با نرخ بهره حقیقی مثبت بزرگ، تصمیم مردم بر کاهش تقاضای مصرفی و سرمایهگذاری خواهد بود. چرا که با پسانداز بیشتر میتوانند در آینده قدرت خرید خود و به عبارت بهتر مصرف خود را افزایش دهند. در چنین شرایطی با افت تقاضا در اقتصاد تورم نیز کاهش مییابد. این شرایطی است که در بطن اقتصاد و در بخش واقعی محقق میشود و آینه آن در بخش پولی به این صورت است که ترکیب نقدینگی به سمت شبه پول حرکت میکند.

در حالت دوم، با منفی شدن نرخ بهره حقیقی، مردم تصمیم میگیرند که تقاضای مصرفی و سرمایه گذاری خود را افزایش دهند چرا که سپردهگذاری مدتدار منجر به از دست رفتن قدرت خرید آنها میشود. در نتیجه آنها شروع به خرید کالا و خدمات، و سرمایهگذاری در بازار داراییها میکنند و از آنجا عرضه در کوتاهمدت تقریبا ثابت است، این افزایش تقاضا منجر به افزایش قیمتها میشود. انعکاس این شرایط در ترکیب نقدینگی این است که پول نسبت به شبه پول افزایش میابد.

بنابراین در مجموع ترکیب نقدینگی آینهای است که تصویر تحولات بخش واقعی در آن منعکس میشود و هویت مستقلی ندارد، بجز زمانی که بانکها با خلق پول برای مردم قدرت خریدی فراتر از عرضه در اقتصاد ایجاد میکنند که در بخشهای بعدی به آن پرداخته میشود.

عامل اصلی تورم نرخ بهره حقیقی است

با توجه به توضیحات بالا، نرخ بهره حقیقی، هم تعیینکننده تصمیمات مردم و در نتیجه تورم و وضعیت بازار داراییهاست و هم از سوی دیگر تعیینکننده ترکیب نقدینگی. لذا لازم است که به آن پرداخته شود.

نرخ بهره حقیقی از دو جزء نرخ بهره اسمی و انتظارات تورمی تشکیل شده است. در اقتصاد ایران عمده دلیل نوسانات نرخ بهره اسمی در کوتاه مدت تحولات پایه پولی است که تحت تاثیر رفتار مالی دولت و سیاستهای بانک مرکزی است. افزایش رشد پایه پولی منجر به کاهش میانگین نرخ بهره اسمی در اقتصاد شده و این مساله نرخ بهره حقیقی را کاهش میدهد. بنابراین با افزایش رشد پایه پولی، نرخ بهره حقیقی کاهش یافته تورم افرایش میابد. انتظارات تورمی نیز میتواند ناشی از شوکهای مثبت و منفی سیاسی و یا ناشی از شوکهای اقتصادی نظیر رونق و رکود باشد. بنابراین در کل این مجموعه سیاستهاست که با نوسان دادن به نرخ بهره حقیقی، تصمیمات مردم را به گونهای شکل میدهد که تقاضای مصرفی و سرمایهگذاری در اقتصاد و متعاقب آن تورم افزایش یا کاهش مییابد.

افزایش سپرده های مدتدار میتواند منجر به افزایش تورم شود

همانطور که پیشتر مطرح شد، شبه پول همان سپردههای مدتدار است که بخشی از رشد آن ناشی از نرخی است که مانده سپردهها تعلق میگیرد. بنابراین با وجود اینکه دورههای کاهش تورم مصادف با زمانی است که ترکیب نقدینگی به سمت شبهپول حرکت میکند، این مساله نیز باید مورد توجه قرار گیرد که این شبه پول قدرت خریدی برای مردم ایجاد میکند. این قدرت خرید تجمیع میشود تا زمانی که نرخ بهره حقیقی کاهش یابد تا از حالت شبه پول به پول تبدیل شده و منجر به تورم شود. بنابراین نهایتا این شبه پول قرار است به تورم تبدیل شود. هر چه نرخ سودی که به سپرده های مدت دار یا شبه پول تعلق میگیرد بالاتر باشد، رشد آن بیشتر خواهد بود که به معنای تورم بزرگتر در بازه ای از زمان است.

نرخ سود نیز خود را با تورم هماهنگ میکند. بنابراین اگر نرخ تورم بلندمدت ۲۰ درصد باشد، نرخهای سود با آن هماهنگ میشود و به این ترتیب نرخ تورم بلندمدت خود زمینه ساز رشد بالاتر شبه پول و این شبه پول زمینه ساز تداوم تورم میشود. برای شکستن این دومینو لازم است اصلاحاتی اساسی انجام شود که تورم انتظاری را کاهش دهد.

اینکه شبه پول چه زمانی تبدیل به تورم شود، همانطور که گفته شد، بستگی به نرخ بهره حقیقی دارد. اگر نرخ بهره حقیقی بالا باشد، رشد شبه پول میتواند تا مدتها بر تورم تخلیه نشود. اما اگر نرخ بهره حقیقی مثلا به دلیل انتظارات تورمی بالا، منفی باشد، و شبه پول میتواند حتی در کوتاهمدت منجر به تورم شود. بنابراین چنین قاعدهای وجود ندارد که شبه پول حتما در میان مدت یا بلندمدت تبدیل به تورم شود، بلکه تنها قاعده این است که شبه پول هنگام کاهش نرخ بهره حقیقی (یا افزایش انتظارات تورمی) منجر به تورم میشود.

بخش دوم: تحلیل افزایش غیرمنتظره تورم در یک سال و نیم اخیر

با توجه به توضیحات ارائه شده در بخش قبل، شرایط یک سال گذشته را میتوان به این صورت تفسیر کرد:

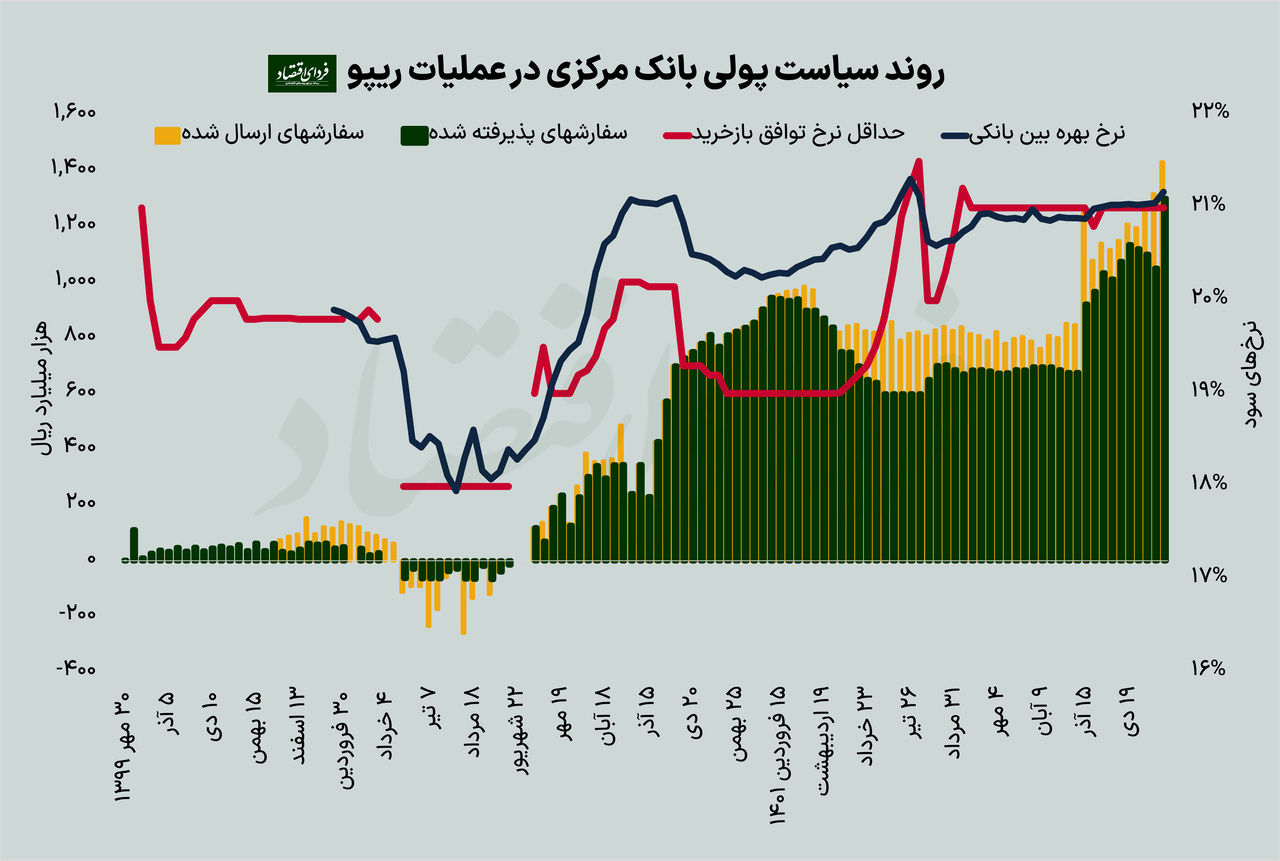

تلاش بانک مرکزی برای انقباض (در تنگنا قرار دادن بانکها) عامل افزایش نرخ سود سپرده و شبه پول

طی یک سال گذشته و از زمان آغاز به کار دولت سیزدهم، بانک مرکزی بجز زمستان گذشته، همواره سیاستهای انقباضی در پیش گرفته است. رد پای این سیاست انقباضی را در عملیات بازار بازار بانک مرکزی میتوان یافت. همانطور که در نمودار زیر ملاحظه میشود، از شهریور سال ۱۴۰۰، همزمان با تلاش بانک مرکزی برای کاهش رشد پایه پولی، و افزایش فروش اوراق به منظور پوشش کسری، نرخ در بازار بین بانکی افزایش یافت. از طرف دیگر بانک مرکزی برای کنترل تورم، تصمیم به انقباض پولی گرفت، از این رو نرخ ریپو را افزایش داد. این تحولات منجر به کاهش نقدینگی در بانکها شد، در نتیجه رفته رفته درخوست نقدینگی بانکها از بانک مرکزی در قالب ریپو افزایش یافت. سرعت انقباض نسبتا شدید بود. بجز بازهای در زمستان، و به ویژه از اردیبهشت و همزمان با ترس سیاستگذار از افزایش تورم به دلیل حذف ارز ترجیحی، سیاستهای انقباضی بانک مرکزی شدت یافت. به طوری که درصد پاسخ بانک مرکزی (ستونهای سبز) به نیاز بانکها (ستونهای زرد) در خرداد و تیر در کمترین میزان خود طی یک سال اخیر بود، پس از آن، از مرداد تاکنون سطح سیاستهای انقباضی ثابت مانده است (نمودار پایین).

|

عملیات بازار باز، به این صورت است که بانکها میزان نقدینگی مورد نیاز خود را در قالب فروش موقت اوراق خود (ریپو) به بانک مرکزی با نرخی مشخص تامین مالی میکنند. ستونهای طوسی میزان درخواست بانکها برای نقدینگی و ستون نارنجی پاسخ بانک مرکزی است. بانک مرکزی حداقل نرخ ریپو را مشخص کرده و هر بانکی که نرخ درخواست نقدینگی بالاتر از آن داشته باشد را پاسخ مثبت میدهد. به این صورت نقدینگی در بازار را مدیریت میکند. هر چه میزان پاسخ بانک مرکزی نسبت به درخواستها کمتر باشد، عملیات انقباضیتر است. |

با این وجود از مرداد ۱۴۰۰ تا مرداد ۱۴۰۱، نقدینگی ۳۸ درصد رشد کرده است (۲ تا ۳ درصد ناشی از افزایش پوشش آماری) و سمت و سوی این رشد نقدینگی به سمت پول بوده، به طوریکه رشد پول معادل ۵۶ درصد و رشد شبه پول ۳۳ درصد بوده است. همانطور که در بخش قبل اشاره شد، رشد بالای پول انعکاسی از تحولاتی در اقتصاد است، که به گونهای بوده که افراد تمایل به افزایش معاملات داشتند، لذا رشد پول افزایش یافته است. به این مساله در ۲-۲ پرداخته میشود. اما در اینجا سوال این است که اولا چرا با وجود سیاستهای انقباضی شدید، و گذاشتن سقف بر ترازنامه بانکها همچنان رشد نقدینگی کاهش قابل ملاحظه ای نداشت، و دوما رشد ۵۶ درصدی پول از کجا آمده است؟

برای توضیح آنچه طی یک سال گذشته برای نقدینگی اتفاق افتاده است، باید به همان سیاستهای انقباضی بانک مرکزی بازگردیم. سیاستهای انقباضی بانک مرکزی عرضه پول را کاهش میدهد و باعث میشود که تعداد بانکهایی که در انتهای روز تقاضاکننده نقدینگی میشوند افزایش یافته و در نتیجه نرخ در بازار پول افزایش یابد. با بالا ماندن طولانی مدت نرخ در بازار پول، بانکها ناگزیر میشوند نرخ سپرده را افزایش دهند و در نتیجه نرخی که به مانده سپردهها تعلق میگیرد افزایش یافته و رشد شبهپول شدت میگیرد. این شرایطی است که طی یک سال گذشته بازار پول با آن مواجه بوده است. اما از طرف دیگر، مردم که در سمت تقاضای پول هستند؛ چون در این مدت انتظارات تورمی بالایی داشتهاند، تقاضای خود را از پول افزایش دادند تا در معاملات گوناگون از آن استفاده کنند. این مساله نیز که ماندگاری سپردهها را کاهش داده و بانکها را در مضیقه منابع قرار داده است. بنابراین کاهش عرضه از سمت بانک مرکزی، و افزایش تقاضای پول از سمت مردم، منجر به این شده است که بانکها نرخ سپرده را افزایش دهند و همانطور که اشاره شد، این مساله به موتور رشد شبهپول تبدیل شود. اما این شبهپول به دلیل منفی بودن نرخ بهره حقیقی که خود نتیجه انتظارات تورمی بالاست، در بین راه و به صورت مداوم تبدیل به پول میشود. بنابراین در مجموع اتفاقی که طی یک سال گذشته افتاده است این است که سیاستهای انقباضی و سلامت پایین ترازنامه بانکها، شبه پول ایجاد کرده، که منجر به ایجاد قدرت خرید برای عوامل اقتصادی شده است. از طرف دیگر افراد تلاش کردهاند که این قدرت خرید را تحت شرایطی که انتظارات تورمی بالایی دارند، با خرید کالاها و خدمات و داراییها حفظ کنند، لذا شبه پول اضافه مدام تبدیل به پول شده و در معاملات مورد استفاده قرار گرفته و این تقاضای اضافی منجر به تورم بالاتر شده است.

انتظارات تورمی بالا عامل منفی بودن نرخ بهره حقیقی و از کار افتادن سیاست انقباضی

طی یک سال گذشته، نااطمینانیهای موجود در اقتصاد، و همچنین فشار ناشی از تراز پرداختها که منجر به افزایش قیمت ارز شده، انتظارات تورمی را بالا نگه داشته است. در نتیجه علی رغم سیاستهای انقباضی بانک مرکزی، همچنان نرخ بهره حقیقی منفی بوده است. با منفی بودن نرخ بهره حقیقی، همانطور که در بخش قبل اشاره شد، سیاستهای انقباضی به عکس خود بدل شدند. در واقع در فضایی که انتظارات تورمی بالاست، و بانکها از سلامت کافی برخوردار نیستند، سیاستهای انقباضی کارکرد خود را از دست میدهند. چرا که هدف سیاست پولی انقباضی، افزایش نرخ بهره اسمی است با این هدف که نهایتا نرخ بهره حقیقی مثبت شده و افزایش یابد و تقاضا را در اقتصاد را محبوس کند و از این طریق تورم را کاهش دهد. اما وقتی انتظارات تورمی، بسیار فراتر از نرخ اسمی است، چنین هدفی، با هر میزان افزایشی در نرخ اسمی محقق نمیشود و افزایش نرخ بهره اسمی تنها قدرت خرید سپردهگذاران را افزایش میدهد تا بتوانند در بازه چند ماه آن را تبدیل به پول کرده و در معاملات مورد استفاده قرار دهند و تورم را افزایش دهند. بر این اساس میبینیم که طی یک سال گذشته با وجود سیاستهای انقباضی، رشد پول به ۵۷ درصد افزایش مییابد، در واقع موتور بخشی از این رشد، به دلیل تبدیل شبه پولی بوده که در درون بانکها در حال افزایش بوده است.

افزایش رشد پول ناشی از شوک قیمتی ناشی از اصلاح قیمتی

یکی دیگر از دلایل رشد پول در اردیبهشت و خرداد ۱۴۰۱ به بعد، افزایش قابل توجه سطح عمومی قیمتها بوده است (نمودار ۲). در واقع این بخش نه ناشی از تصمیم افراد، بلکه یک اجبار بوده است. در واقع افراد برای حفظ همان سبد قبلی ناگزیر بودهاند پول بیشتری را در معاملات استفاده کنند. در اینجا هیچ افزایش تقاضا و افزایش قدرت خریدی در کار نبوده، بلکه شوک قیمتی منجر شده که افراد درصد بیشتری از درآمد خود را در معاملات استفاده کنند. در نتیجه در اینجا نمیتوان رابطهای از سمت میزان معاملات (تقاضا) به افزایش قیمتها متصور بود، در نتیجه نقش پول در تورم نیز منتفی است.

جمع بندی

بنابر آنچه گفته شد، مجموعه عوامل دخیل در افزایش سطح قیمتها طی یک سال اخیر، اولا نرخ بهره حقیقی منفی به دلیل انتظارات تورمی بالا، و دوما سیاست حذف ارز ترجیحی و سوما افزایش شبهپول ناشی از سیاستهای انقباضی که ناشی از خلق پول بانکها بوده است، که تنها مورد سوم، ریشه پولی این تورم خوانده میشود که با توجه به تبدیل آن به پول طی زمان، اندازهگیری وزن آن در تورم ممکن نیست.

بالا بودن انتظارات تورمی، منجر به تبدیل شبهپول به پول میشود ولی این به این معنا نیست که پول منجر به افزایش تورم شده است، اینها هر دو معلول افزایش تقاضا یا معاملات در اقتصاد هستند که ریشه آن نیز انتظارات تورمی بالاست.

مساله حذف ارز ترجیحی نیز خود منجر به افزایش وزن پول در نقدینگی شده است، که در اینجا نیز افزایش پول معلول تورم بوده است، نه معلول افزایش تقاضا و معاملات. بنابراین رشد ۵۷ درصدی پول، هم به دلیل انتظارات تورمی بالا و هم به دلیل تورم اصلاح قیمتی بوده است و این عبارت که گفته شود پول چقدر در تورم اثرگذار بوده است، عبارت دقیقی نیست.

با توجه به این توضیحات، اولا تفکیک اثر پول و شبهپول ایجاد شده در یک سال اخیر در تورم امکان پذیر نیست، چرا که هم در میانه راه شبه پول به پول تبدیل میشود و میزان شبه پول ایجاد شده طی یک سال در رشد سالانه آن منعکس نیست، دوما پول دو منبع برای افزایش داشته است؛ انتظارات تورمی بالا و سیاست حذف ترجیحی.

اما میتوان در بلندمدت این مساله را اندازه گیری کرد که با رشد پول و شبه پول چه میزان و در چه بازه ای بر تورم اثر میگذارند، که استخراج نتایج معتبر، نیازمند مطالعه مفصلتری است.